- 發(fā)布時(shí)間2020-10-23 13:12

- 發(fā)布人金彩集團(tuán)

- 瀏覽次數(shù)3058

在上半年經(jīng)歷了異常火爆的行情后,筆者在今年6/7月接受海外礦業(yè)平臺(tái)采訪時(shí),便曾預(yù)測黃金行業(yè)在第三季度的交易會(huì)出現(xiàn)降溫,并且行情會(huì)慢慢轉(zhuǎn)向基本金屬。首先,若單看交易的宗數(shù),今年上半年已創(chuàng)近十年新高,反映市場情緒對黃金資產(chǎn)已經(jīng)有些過熱;加上技術(shù)上金價(jià)不太可能繼續(xù)直線上升而需要整固,潛在買家也擔(dān)心高追風(fēng)險(xiǎn),急于脫手的賣家也理應(yīng)早已將資產(chǎn)賣出,所以買賣雙方現(xiàn)在開始處于觀望狀態(tài);其次,相對黃金,基本金屬特別是銅、鋅、鎳等的價(jià)格比金價(jià)更落后,因此撿漏的成功率會(huì)更高,且更能吸引行業(yè)人士轉(zhuǎn)身追逐基本金屬項(xiàng)目;第三,銀價(jià)近半年的急升,令到金銀比從今年3月份最高的127倍一度跌破70倍,也吸引更多礦業(yè)公司去購入白銀/鋅銀項(xiàng)目。可是縱使黃金項(xiàng)目的交易于第三季度出現(xiàn)降溫,但若以宗數(shù)來說依然是每個(gè)工作日都有交易公布,反映跟數(shù)年前相比行情依然高漲,但交易的本質(zhì)卻很明顯轉(zhuǎn)向更初步更前期的項(xiàng)目合作。

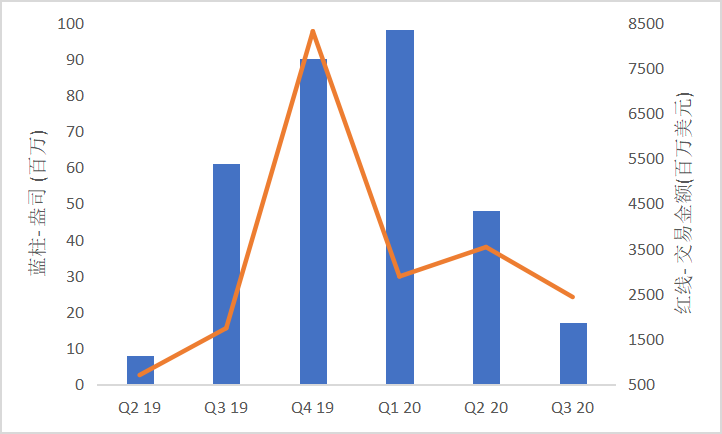

各季度交易的黃金資源量和金額

2019年首季的金礦公司交易,包括了Newmont收購Goldcorp,以及Barrick與Newmont在美國的Nevada項(xiàng)目組成合營兩單世紀(jì)交易,無論是被交易的資源量(2.2億盎司)還是交易金額(100億美元),都是史無前例的。因此筆者將全球金礦交易,從去年第二季開始作每季度比較。這里需要特意說明:被交易的資源量不包括權(quán)益金(Royalties)所牽涉的資源量,而交易金額包含其他沒有任何資源量推算的項(xiàng)目和權(quán)益金交易。

01第三季度黃金資源交易量大跌

單看交易的黃金資源量,今年首季最大,但季度交易金額卻遠(yuǎn)遠(yuǎn)低于去年第四季,原因是受疫情影響,業(yè)內(nèi)人士非常看好金價(jià)后市,因此急于購入黃金資源;另一方面,一些坐擁有明顯缺憾的黃金項(xiàng)目的賣家,也樂于趁行情高漲時(shí)將項(xiàng)目賣掉套現(xiàn),因此首季度被交易的資源量急升,但金額卻出現(xiàn)急跌的反差現(xiàn)象,說到底都是項(xiàng)目的質(zhì)量所致。

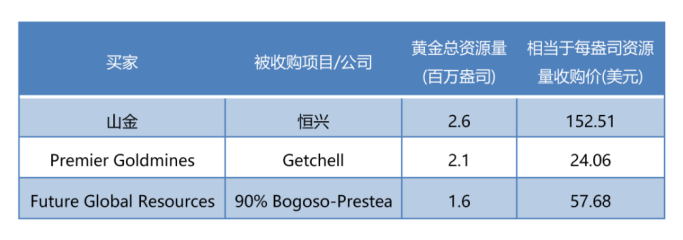

到今年第三季度,行情開始有降溫跡象,季度被交易的資源量僅1690萬盎司,環(huán)比和同比分別下跌65%及72%。在過去6個(gè)季度里,第三季度資源量交易排第二低、金額排第三低。第三季度的交易里,沒有一單被交易的資源量超過300萬盎司(首季和次季度則各有4單,而且由于情況比較復(fù)雜,筆者暫時(shí)尚未將Cardinal交易計(jì)算在今年之內(nèi),打算結(jié)果明朗化后才加進(jìn)合適的季度里)。以下是按資源量算,第三季度三大黃金交易:

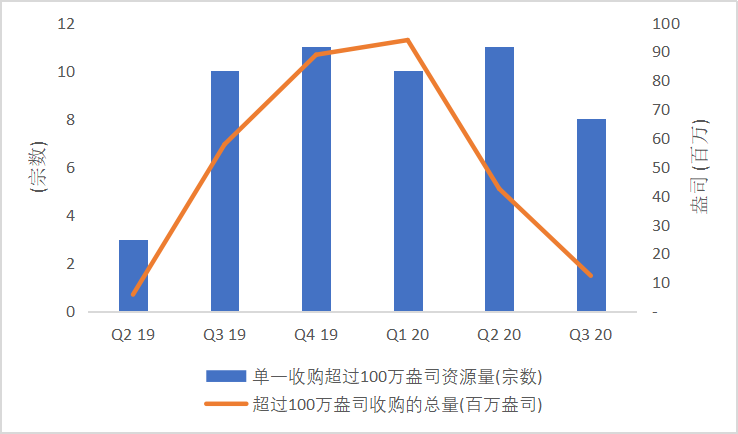

第三季度等于或超過100萬盎司資源量的交易只有8宗,除了2019年第二季外,其余4個(gè)季度中符合100萬盎司資源量標(biāo)準(zhǔn)的都分別有10~11單。

季度黃金資源量交易超過100萬盎司的宗數(shù)和資源量總和

02第三季度資源收購價(jià)值也呈下跌趨勢

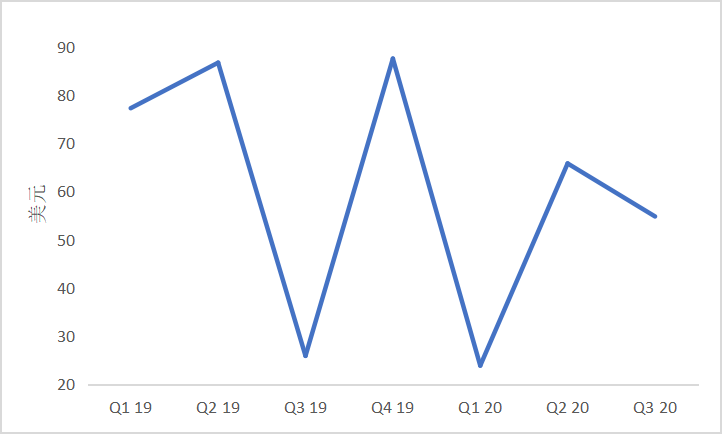

隨著行情降溫,第三季度不單交易的資源規(guī)模下跌,每盎司黃金資源的收購價(jià)也從今年第二季的65.8美元下跌至55.17美元(若不計(jì)及山金購買恒興交易,第三季度平均值僅37.68美元),但仍較今年首季的23.9美元以及去年第三季度的25.9美元高。

03第三季度交易轉(zhuǎn)向更初階項(xiàng)目

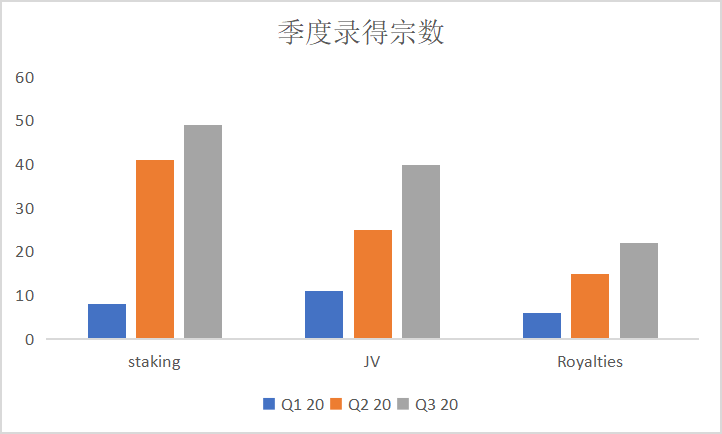

雖然已出現(xiàn)明顯降溫,但總體來說第三季度行情在過去數(shù)年來說還是比較好的。縱使資源交易量下跌,但跟當(dāng)?shù)卣玫匕l(fā)展(Staking)、聯(lián)營(Joint Venture)及權(quán)益金項(xiàng)目的宗數(shù),第三季度為今年最高水平:

因此,第三季度行情出現(xiàn)降溫,最主要原因不是因?yàn)榇蠹也豢春媒饍r(jià)后市了,而是有資源量的項(xiàng)目越來越難買下來,于是業(yè)內(nèi)人士只能往更初階項(xiàng)目發(fā)展,也包括沒有資源量的項(xiàng)目作聯(lián)營。

04第三季度資方尋找項(xiàng)目轉(zhuǎn)向其他地區(qū)

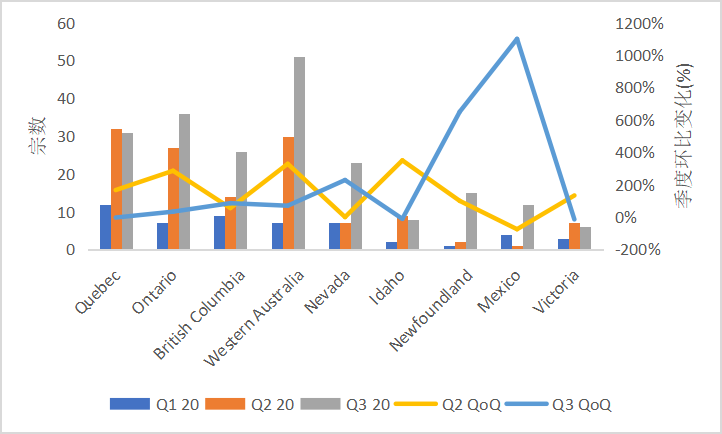

黃金交易項(xiàng)目所處地區(qū),今年目前最受歡迎的是西澳,雖然該地區(qū)第三季度的宗數(shù)增速較第二季度急劇放緩,但較第二季度仍環(huán)比增長70%;排名第二的加拿大魁北克于第三季出現(xiàn)輕微環(huán)比下跌,但分別排名第三及第四的加拿大安大略省和加拿大不列顛哥倫比亞省卻分別環(huán)比增加33%和86%。最后,一些今年第一、二季度交易較少的項(xiàng)目所在區(qū),第三季度出現(xiàn)明顯急升,反映資金開始流向其他地區(qū)尋找項(xiàng)目,包括美國的內(nèi)華達(dá)州、加拿大的紐芬蘭島和墨西哥。

季度交易所在地及環(huán)比變化

05白銀股市和礦業(yè)市場出現(xiàn)巨大落差

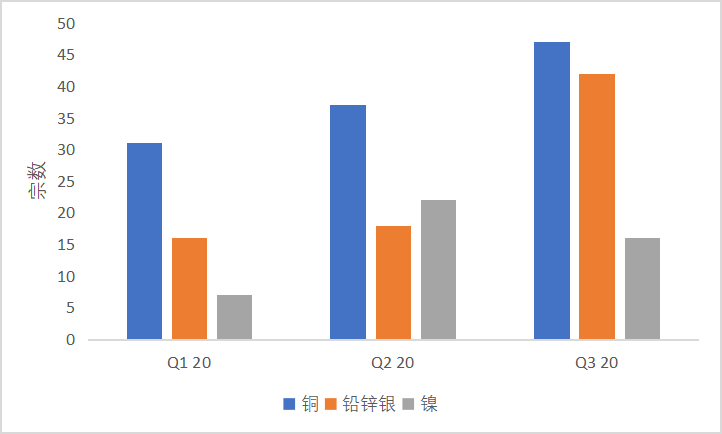

正如筆者早前預(yù)測,其他金屬項(xiàng)目的交易量開始回升,而正常情況下增長勢頭應(yīng)能保持著進(jìn)入第四季度尾聲。由于比較難分辨,筆者將白銀項(xiàng)目和鉛鋅銀項(xiàng)目放進(jìn)同一個(gè)籃子里。事實(shí)上,除了上述金銀比急速下跌令白銀項(xiàng)目更具吸引力外,更荒謬的是在股市里,市場愿意給白銀公司一個(gè)較高估值:擁有一些較前期階段項(xiàng)目的公司都愿意給每盎司白銀資源(不包括其他金屬)超過1~2美元的估值;相反在并購市場里,交易價(jià)所顯示的每盎司白銀資源卻只有0.1~0.2美元甚至更低。因此,不難理解有更多上市公司想從非上市公司手上收購已有資源量的白銀項(xiàng)目,這樣公司估值馬上翻數(shù)番。

非黃金項(xiàng)目季度交易

最后,上述數(shù)據(jù)都說明,西方礦業(yè)公司并沒有因?yàn)橐咔槎÷<偃缫患蚁胱叱鋈サ牡V業(yè)公司現(xiàn)在手頭連2-3個(gè)有能力去收購的項(xiàng)目也說不出來(作為股票投資者,筆者便能輕易地隨時(shí)從腦海找出10多家自己看好的潛力公司),那代表該公司的起跑線已經(jīng)嚴(yán)重落后于他人。這些礦業(yè)公司要么現(xiàn)在就奮起直追,要么就等待金屬價(jià)格都已經(jīng)出現(xiàn)大升,商品牛市尾聲時(shí)才出手成為接盤俠。縱使任何人都確信金屬價(jià)格將來有大升的潛力,但機(jī)會(huì)永遠(yuǎn)只留給有準(zhǔn)備和有執(zhí)行力的人。對于非國企公司而言,筆者認(rèn)為國內(nèi)的民企可以留意海外的火山成因塊狀硫化礦(VMS)項(xiàng)目。這類項(xiàng)目的特色是雖然資源噸數(shù)不大,但勝在品位高,因此前期投資的資金需求會(huì)較少,高品位也能使項(xiàng)目的防守性更強(qiáng)。事實(shí)上,過去1~2年,已經(jīng)有一些西方礦業(yè)公司去北歐地區(qū)開發(fā)這類項(xiàng)目了。

,同時(shí)按鍵盤或小鍵盤上的

,同時(shí)按鍵盤或小鍵盤上的  ,放大視圖顯示。

,放大視圖顯示。

,縮小視圖顯示。

,縮小視圖顯示。

蘇公網(wǎng)安備 32098102321209號

蘇公網(wǎng)安備 32098102321209號